Mercato Economia

Chi investe nell’hotellerie italiana? | di Giorgio Costa

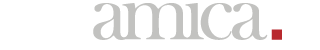

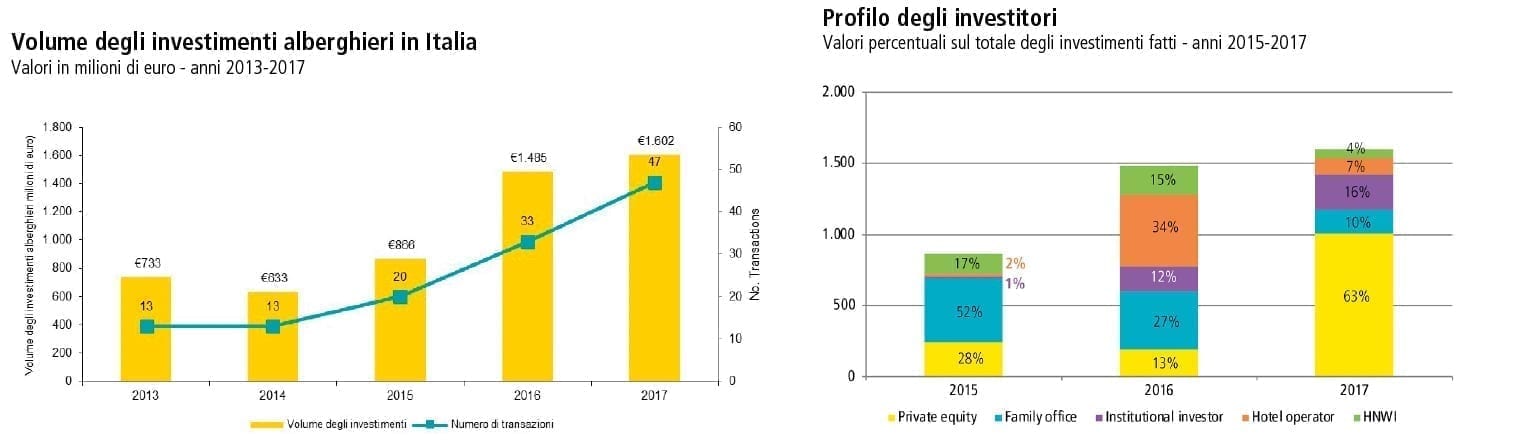

Cresce il turismo mondiale e l’Italia ne approfitta. Non solo per fare il pieno nelle strutture esistenti ma per realizzarne di nuove (o ristrutturarne e rigenerarne di esistenti con importanti riflessi sul comparto edile) e quindi divenire occasione di investimento da parte di operatori nazionali ed esteri. Non è un caso, quindi, se il 2017 è stato un anno record per gli investimenti alberghieri con 47 transazioni alberghiere e circa 10.500 camere d’albergo compravendute. In Italia il volume delle vendite alberghiere ha raggiunto quota 1,6 miliardi di euro (+7,2% rispetto al 2016) mettendo a segno il terzo anno consecutivo di crescita negli investimenti alberghieri (+150% dal 2014), con Roma che è la città più attrattiva per gli investitori: 470 milioni di transazioni (il 30% del totale) e oltre 2.200 camere compravendute mentre Venezia si conferma la città con il valore di investimento per camera più elevato.

I dati emergono dallo studio di EY Italy Hotel investment snapshot 2017, che fotografa le performance del mercato alberghiero italiano e traccia il trend degli investimenti nel settore. Nel 2017 gli investitori più attivi sono stati i fondi internazionali di private equity (67% del volume totale degli investimenti), dotati di maggiore disponibilità di liquidità. Tuttavia si rileva un interesse crescente da parte degli investitori core, come fondi pensione e compagnie assicurative, e degli investitori privati/family office, che cercano prodotti di investimento a rendimento progressivo.

Per quel che riguarda le destinazioni più richieste dagli investitori, il 2017 è stato un anno molto positivo per Roma che, con oltre 2.200 camere d’albergo compravendute e un volume di transazioni pari a 470 milioni di euro, ha raccolto il 30% degli investimenti alberghieri, seguita da Venezia (13%), Milano (12%) e Firenze (5%). Venezia è invece la città con il valore di investimento per camera più elevato: in media 450 mila euro per camera, seguita da Roma (220 mila euro per camera) e Milano (180 mila euro per camera). Il nostro Paese vede inoltre un interesse crescente, sia da parte degli investitori che degli operatori, per le destinazioni leisure nelle località balneari.

Per quel che riguarda il 2018, si prevede che nel corso dell’anno i fondamentali solidi del settore continueranno ad alimentare un elevato interesse per il nostro Paese da parte di investitori internazionali. “I risultati del nostro studio – spiega Marco Zalamena, Head of Hospitality di EY – testimoniano la crescente liquidità del comparto e confermano che il mercato alberghiero italiano sta alimentando l’interesse degli investitori internazionali e nazionali che percepiscono il nostro Paese come un mercato più solido e sicuro. In particolare, gli investitori di private equity rimarranno attivi anche il prossimo anno, soprattutto sui deal di maggior valore, e ci attendiamo anche un crescente interesse da parte degli investitori privati domestici, family office e piccoli operatori locali, soprattutto nell’acquisto di asset da aste dei tribunali in tutto il Paese”. In particolare la sensazione è che continuerà anche a crescere la presenza di nuovi operatori alberghieri internazionali, soprattutto asiatici, in città come Roma, Milano, Firenze e Venezia, con una forte preferenza per l’acquisto e la rigenerazione di strutture esistenti piuttosto che per lo sviluppo di nuove.

Per quel che riguarda gli assetti proprietari (dato a fine 2016) erano oltre 155 mila le camere di catena nel paese, cresciute sul 2015 del 4,5%. La penetrazione delle catene sullo stock italiano si attesta al 4,2% in termini di hotel, dato inferiore, secondo l’ultimo censimento Horwath HTL a livello europeo, a quello censito da Spagna (28%), Francia (20,8%), UK (15,7%) e Germania (14,5%). Ci sono però segnali incoraggianti per il consolidamento e la crescita di peso del settore alberghiero. “In questi ultimi 5 anni – spiega Giorgio Ribaudo, Project Manager di Horwath HTL e autore del report – abbiamo registrato un crescente peso dei player nazionali, sia in termini di dimensioni per singolo gruppo che numero di gruppi alberghieri.” Infine, i gruppi italiani stanno crescendo anche all’estero. “Abbiamo censito 19 gruppi italiani con hotel gestiti, in locazione o proprietà, anche all’estero – aggiunge ancora Ribaudo – per circa 51 hotel e 5.500 camere fuori Italia”. I ranking del nuovo censimento 2017 mettono alla luce le dimensioni dei nuovi assetti e dei recenti processi di fusione: Marriott, dopo acquisizione Starwood, terzo gruppo in Italia con 8.890 camere (dopo Best Western e Accor), UNA-ATA, dopo fusione, quinto gruppo con 5.467 camere, Starhotels, dopo acquisizione portfolio Royal Demeures, decimo gruppo con 3.671 camere.

Agosto 2018